Trong giao dịch, bắt đáy nghe có vẻ hấp dẫn vì bạn mua được giá rẻ, nhưng cũng là cách dễ “dính đòn” nhất nếu xu hướng giảm còn mạnh. Ngược lại, giao dịch theo xu hướng thường giúp bạn đi cùng dòng chảy lớn của thị trường. Vấn đề là xu hướng tăng không đi lên một mạch; nó luôn có những đoạn nghỉ, đoạn điều chỉnh nhẹ trước khi tăng tiếp. Và mô hình Rising Three Method xuất hiện đúng ở những đoạn nghỉ đó. Cùng Traderviet tìm hiểu mô hình này ngay nhé!

Mô hình Rising Three Method là gì?

Khái niệm đơn giản và điều kiện áp dụng

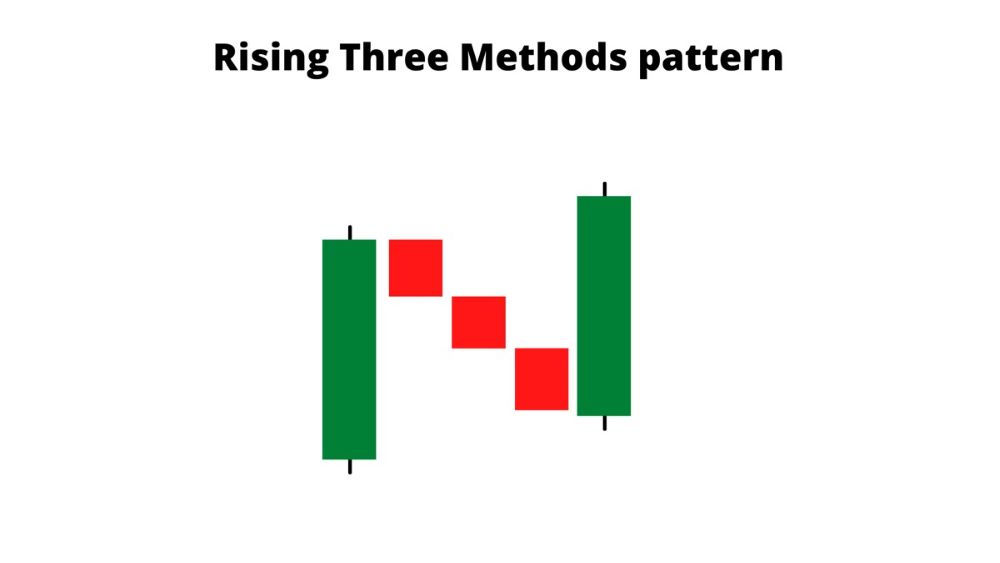

Mô hình Rising Three Method là mô hình nến thuộc nhóm tiếp diễn xu hướng tăng. Nó thường xuất hiện khi thị trường đang tăng rõ ràng, sau đó điều chỉnh nhẹ trong vài phiên, rồi bật tăng trở lại và tiếp tục xu hướng.

Điều kiện quan trọng nhất để áp dụng là thị trường phải có xu hướng tăng trước đó. Nếu không có xu hướng tăng, Rising Three Method không còn là mô hình tiếp diễn mà chỉ là một cụm nến dao động bình thường.

Mục đích của mô hình là giúp bạn:

- Nhận diện đoạn điều chỉnh chỉ là tạm thời

- Tránh nhầm nhịp điều chỉnh với đảo chiều giảm thật

- Tìm điểm vào lệnh theo xu hướng khi bên mua quay lại

Rising Three Method khác gì với tín hiệu đảo chiều

Mô hình đảo chiều cố gắng dự đoán sự đổi hướng của thị trường. Rising Three Method không làm việc đó. Nó nói rằng xu hướng tăng vẫn còn hiệu lực, và đoạn giảm giữa chừng chủ yếu là sự nghỉ ngơi, chốt lời hoặc kiểm tra cung cầu. Khi nến xác nhận xuất hiện, mô hình cho bạn tín hiệu rằng bên mua đã lấy lại quyền kiểm soát để tiếp tục đẩy giá lên.

Cấu trúc mô hình Rising Three Method

Nến tăng mở màn và vai trò của động lượng

Phần đầu tiên là một nến tăng mạnh, thân dài, thường thể hiện động lượng tăng rõ rệt. Nến này đóng vai trò như “cú đẩy” tạo đà, đồng thời thiết lập phạm vi giá để bạn đánh giá cụm nến điều chỉnh phía sau.

Nến đầu càng mạnh, câu chuyện càng rõ: bên mua đang nắm thế chủ động.

Cụm nến điều chỉnh nhỏ và điều kiện nằm trong phạm vi

Sau nến tăng mạnh, thị trường thường xuất hiện một cụm nến giảm nhỏ hoặc nến thân nhỏ thiên giảm. Điểm quan trọng không phải là chúng giảm bao nhiêu, mà là chúng giảm trong trật tự và không phá vỡ cấu trúc tăng trước đó.

Đặc điểm thường gặp của cụm điều chỉnh:

- Thân nến nhỏ hơn đáng kể so với nến tăng mở màn

- Giá thường dao động trong phạm vi thân nến đầu hoặc ít nhất không phá sâu xuống dưới mức quan trọng

- Đà giảm không “hung hãn”, thể hiện bên bán chỉ phản ứng, không áp đảo

Nến tăng kết thúc và tiêu chí “xác nhận tiếp diễn”

Phần kết thúc là một nến tăng mạnh quay lại, thường đóng cửa cao và cho thấy bên mua tái chiếm ưu thế. Một tiêu chí quan trọng là nến tăng cuối nên đóng cửa vượt lên vùng giá “đáng kể”, thường là vượt mức đóng cửa hoặc vùng cao của nến tăng mở màn, tùy cách bạn định nghĩa tiêu chuẩn.

Điểm cốt lõi là nến cuối phải thể hiện “quyết tâm”, không phải chỉ là một nến xanh nhỏ.

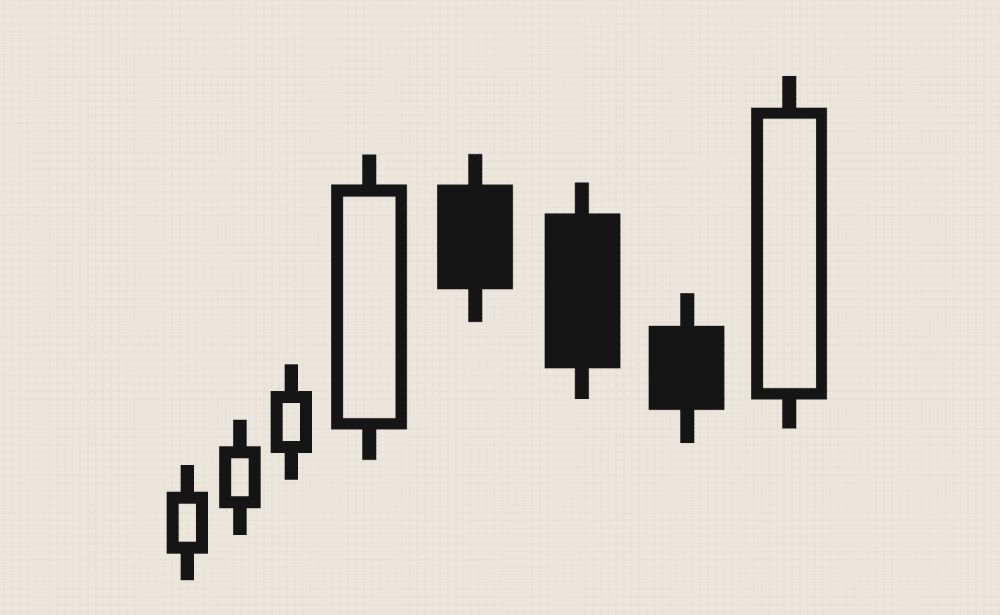

Biến thể số lượng nến và cách xử lý khi không đủ 3 nến

Tên gọi “three” khiến nhiều người nghĩ bắt buộc phải có đúng ba nến điều chỉnh. Thực tế, bạn có thể gặp 2 nến, 4 nến, hoặc nhiều hơn, miễn là chúng tạo thành một đoạn điều chỉnh nhỏ và hợp lý trước khi nến tăng mạnh quay lại.

Khi số nến điều chỉnh thay đổi, bạn nên giữ nguyên nguyên tắc:

- Điều chỉnh nhỏ, có trật tự

- Không phá hỏng cấu trúc tăng

- Có nến tăng xác nhận rõ ràng ở cuối

Tâm lý thị trường phía sau mô hình theo từng giai đoạn

Pha bùng nổ của bên mua

Nến tăng mở màn thường phản ánh một phiên mà bên mua kiểm soát tốt, có thể do dòng tiền vào mạnh, tin tức tích cực, hoặc đơn giản là xu hướng đang “chạy”. Khi nến đóng cửa cao, thị trường gửi thông điệp rằng người mua sẵn sàng trả giá cao hơn để sở hữu tài sản.

Pha chốt lời nhẹ và thử sức của bên bán

Sau một nhịp tăng mạnh, chốt lời là bình thường. Một số người mua trước đó sẽ chốt, và một số người thích bán ngược sẽ thử vào lệnh. Nhưng nếu lực bán thật sự mạnh, bạn sẽ thấy nến giảm dài, phá sâu và phá các mốc quan trọng. Trong Rising Three Method, điều đó thường không xảy ra. Đoạn giảm thường nhỏ, giống “nghỉ lấy hơi” hơn là đảo chiều.

Pha bên mua quay lại và “phá kén”

Nến tăng cuối là phần quan trọng nhất về tâm lý. Nó cho thấy bên mua đã hấp thụ lực bán, dập tắt đợt điều chỉnh, và đẩy giá quay lại đường tăng. Khi nến cuối đóng cửa cao, nhiều người bán ngược bị kẹt, tạo thêm lực mua bắt buộc khi họ phải đóng vị thế. Điều này thường giúp xu hướng tăng tiếp diễn mạnh hơn.

Khi nào mô hình mạnh và khi nào nên bỏ qua?

Vị trí trong xu hướng tăng và vai trò của hỗ trợ

Mô hình đáng tin hơn khi:

- Thị trường đang trong xu hướng tăng rõ

- Cụm điều chỉnh diễn ra gần một vùng hỗ trợ, đường xu hướng, hoặc vùng giá từng có lực mua

- Nến tăng xác nhận xuất hiện với thân tương đối dài và đóng cửa tốt

Trong bối cảnh này, đoạn điều chỉnh giống như thị trường “test lại” vùng giá rồi đi tiếp.

Những bối cảnh dễ tạo tín hiệu giả

Bạn nên thận trọng hoặc bỏ qua khi:

- Mô hình xuất hiện ngay vùng kháng cự mạnh hoặc sau giai đoạn tăng quá nóng rồi gặp cản lớn

- Cụm nến điều chỉnh phá xuống sâu, làm mất cấu trúc tăng

- Nến xác nhận tăng quá yếu, thân nhỏ, đóng cửa lưng chừng

- Biến động bất thường khiến nến thay đổi mạnh theo tin tức, làm mô hình kém ổn định

Quy trình đọc mô hình Rising Three Method chi tiết

Xác định xu hướng và khung thời gian ưu tiên

Trước khi tìm mô hình, bạn cần xác định xu hướng tăng. Người mới thường nên ưu tiên khung H1, H4, D1 để giảm nhiễu.

- Kiểm tra đỉnh sau cao hơn đỉnh trước, đáy sau cao hơn đáy trước

- Xem thị trường đang nằm trên các vùng hỗ trợ quan trọng

Đánh giá chất lượng nến đầu và cụm điều chỉnh

Chất lượng mô hình phụ thuộc nhiều vào độ “đẹp” và hợp lý của đoạn điều chỉnh.

- Nến đầu càng mạnh càng tốt

- Cụm điều chỉnh nên nhỏ, không phá sâu, và không có nến giảm cực mạnh

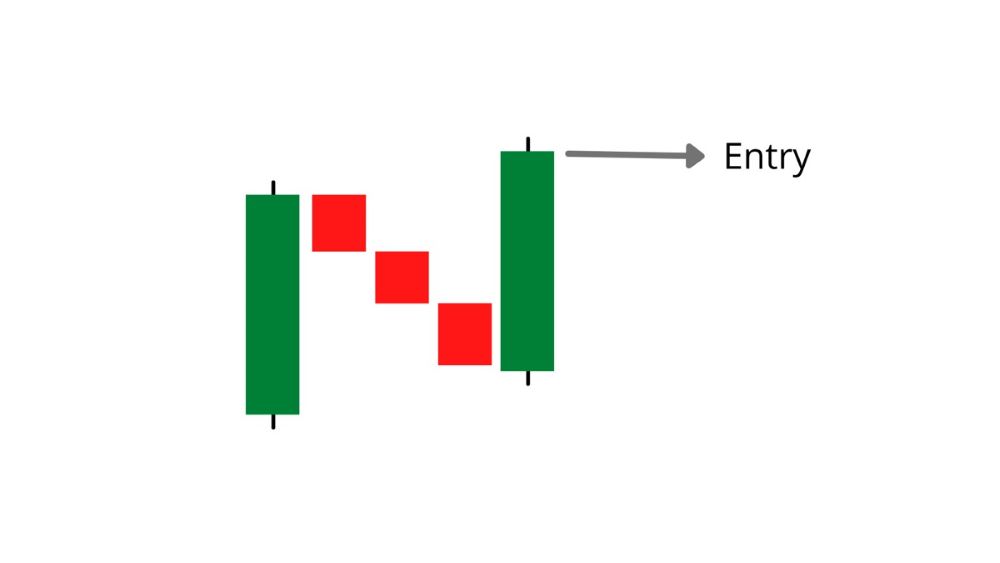

Chờ nến xác nhận và xác định vùng vào lệnh

Không nên vào lệnh chỉ vì thấy 2-3 nến đỏ nhỏ. Bạn cần nến tăng cuối xác nhận. Khi nến xác nhận xuất hiện, bạn mới xác định điểm vào.

Kiểm tra khối lượng, độ biến động và “độ sạch” của cấu trúc

Nếu có khối lượng, bạn ưu tiên trường hợp khối lượng tăng khi nến xác nhận tăng xuất hiện. Nếu khối lượng thấp và nến yếu, mô hình dễ thất bại.

Chiến lược giao dịch Rising Three Method theo 3 phong cách

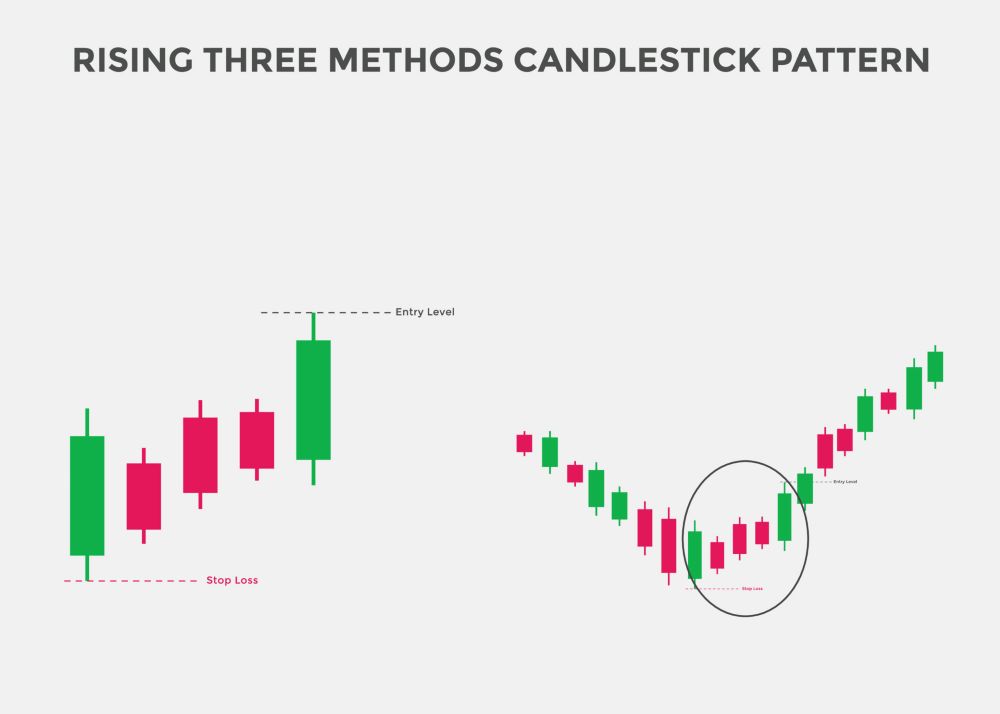

Vào theo xác nhận: ưu tiên an toàn

Bạn vào lệnh khi nến tăng cuối đóng cửa mạnh và xác nhận rõ việc xu hướng tăng quay lại.

Điểm vào thường là sau khi nến xác nhận đóng cửa

Phù hợp với người mới vì ít “đoán mò”

Vào theo phá vỡ: ưu tiên tốc độ

Bạn chờ giá phá lên trên vùng cao của cụm điều chỉnh hoặc phá một mốc nhỏ và vào lệnh theo cú phá vỡ. Cách này nhanh hơn nhưng cần kỷ luật vì phá vỡ giả có thể xảy ra.

Vào theo hồi lại: ưu tiên điểm vào đẹp

Sau khi nến xác nhận tăng xuất hiện, đôi khi giá hồi nhẹ lại vùng phá vỡ. Bạn chờ hồi để vào được giá tốt hơn.

- Lợi thế là điểm vào đẹp, cắt lỗ ngắn hơn

- Rủi ro là giá không hồi mà chạy luôn

Cắt lỗ, chốt lời và quản trị lệnh theo cấu trúc mô hình

Đặt cắt lỗ theo đáy nào để hợp lý

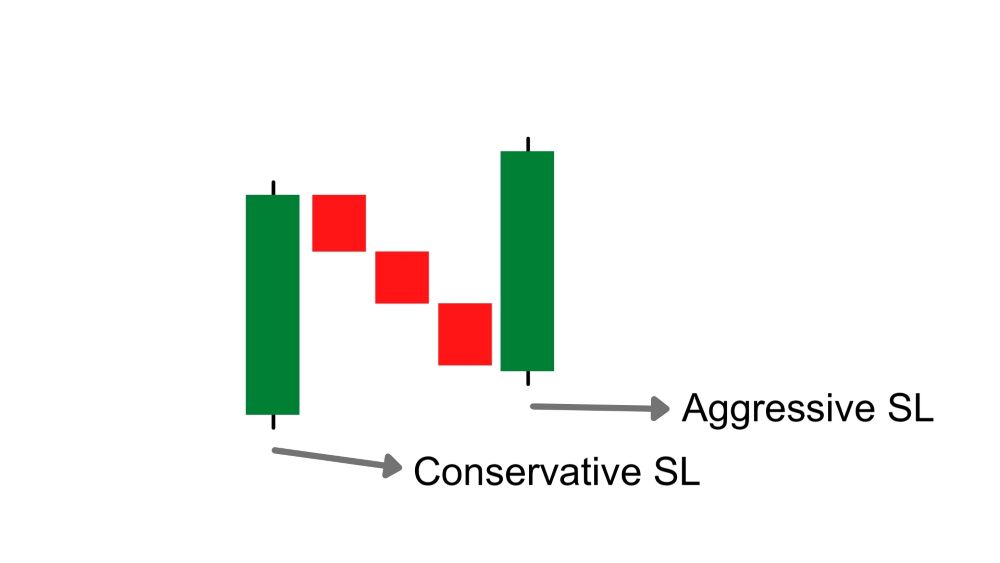

Với Rising Three Method, cách đặt cắt lỗ thường dựa vào đáy cụm điều chỉnh hoặc đáy nến mở màn, tùy độ rộng của mô hình và mức biến động.

- Cắt lỗ dưới đáy thấp nhất của cụm nến điều chỉnh là cách phổ biến

- Nếu cụm điều chỉnh rất nông, nhiều người đặt dưới đáy nến đầu để an toàn hơn

Chốt lời theo vùng cản và tỷ lệ rủi ro lợi nhuận

Bạn có thể chốt lời theo vùng kháng cự gần nhất hoặc theo tỷ lệ rủi ro lợi nhuận.

- Ưu tiên tỷ lệ tối thiểu 1:2 nếu thị trường còn dư địa tăng

- Nếu gặp kháng cự mạnh gần, bạn nên hạ kỳ vọng và quản lý lệnh linh hoạt

Khi mô hình thất bại thì xử lý thế nào

Mô hình thất bại khi giá không tiếp tục tăng mà phá xuống dưới đáy cụm điều chỉnh. Khi đó, giả thuyết tiếp diễn bị vô hiệu.

- Tuân thủ cắt lỗ theo kế hoạch, không dời cắt lỗ vì hy vọng

- Nếu giá đi ngang quá lâu sau nến xác nhận, cân nhắc giảm vị thế hoặc thoát một phần

Phân biệt Rising Three Method với Falling Three Method và các mô hình dễ nhầm

Rising Three Method là tiếp diễn tăng, còn Falling Three Method là tiếp diễn giảm. Điểm khác nhau là hướng của nến mở màn và nến xác nhận cuối, cũng như hướng điều chỉnh ở giữa.

Ngoài ra, Rising Three Method dễ bị nhầm với một đoạn tăng rồi đi ngang bình thường. Cách phân biệt tốt nhất là kiểm tra:

- Có xu hướng tăng trước đó không

- Cụm điều chỉnh có nhỏ và có trật tự không

- Nến xác nhận có đủ mạnh để “kết luận” tiếp diễn không

Sai lầm người mới hay gặp khi dùng Rising Three Method

- Tìm mô hình ở bất kỳ đâu, không kiểm tra xu hướng tăng trước đó

- Vào lệnh trước khi có nến xác nhận, biến mô hình tiếp diễn thành “đoán”

- Bỏ qua vùng kháng cự mạnh phía trước, khiến lợi nhuận bị hạn chế

- Đặt cắt lỗ quá sát khiến bị quét bởi rung lắc

- Không có kế hoạch chốt lời, để lời biến thành hòa hoặc lỗ

Câu hỏi thường gặp về mô hình Rising Three Method

Mô hình Rising Three Method có bắt buộc phải có đúng 3 nến điều chỉnh không

Không bắt buộc. Có thể ít hơn hoặc nhiều hơn, miễn là cụm điều chỉnh nhỏ và hợp lý trong xu hướng tăng, sau đó có nến tăng mạnh xác nhận.

Mô hình dùng tốt nhất ở khung thời gian nào

Khung H4 và D1 thường ít nhiễu hơn và dễ đọc cấu trúc hơn. Khung nhỏ vẫn dùng được nhưng cần lọc tín hiệu chặt hơn.

Tôi có thể vào lệnh ngay khi thấy cụm nến đỏ nhỏ không

Không nên. Bạn nên chờ nến tăng xác nhận ở cuối mô hình để giảm tín hiệu giả.

Vì sao đôi khi mô hình xuất hiện nhưng giá vẫn giảm

Vì xu hướng tăng có thể đã yếu, mô hình xuất hiện gần kháng cự mạnh, hoặc nến xác nhận không đủ lực. Đây là lý do cần đọc bối cảnh và quản trị rủi ro.

Cắt lỗ đặt dưới đáy nào là hợp lý nhất

Thường là dưới đáy thấp nhất của cụm điều chỉnh. Nếu thị trường biến động mạnh, bạn có thể đặt sâu hơn để tránh bị quét sớm, nhưng cần đảm bảo tỷ lệ rủi ro lợi nhuận vẫn hợp lý.

Mô hình có dùng được cho cổ phiếu và tiền điện tử không

Có. Vì đây là mô hình nến dựa trên hành động giá, nên có thể áp dụng cho nhiều thị trường, miễn là thanh khoản đủ và bạn chọn khung thời gian phù hợp.

Kết luận

Mô hình Rising Three Method giúp bạn nhìn ra một điều rất quan trọng: xu hướng tăng thường đi kèm những nhịp nghỉ, và nhịp nghỉ không có nghĩa là đảo chiều. Khi bạn nhận diện đúng cấu trúc nến tăng mạnh, cụm điều chỉnh nhỏ, rồi nến tăng xác nhận quay lại, bạn có một cách giao dịch theo xu hướng rõ ràng và có kỷ luật hơn. Điều bạn cần nhất là bối cảnh xu hướng tăng, vị trí hợp lý, và xác nhận đủ mạnh. Nếu làm được ba điều đó, mô hình sẽ trở thành một công cụ tiếp diễn đáng tin trong bộ kỹ năng đọc nến của bạn.

Link đăng ký tài khoản các sàn giao dịch hàng đầu hiện nay: Exness/XM/IC Markets/Valetax/Vantage